いろんな比較

【税制】残された配偶者に暮らしの安定を

こんにちは。住宅比較の森田です。「配偶者居住権」という新しい制度をご存知でしょうか。2020年4月に創設された制度で、個人の自宅を配偶者と子などが相続するとき、自宅に住み続ける居住権と、居住権の価値を差し引いた所有権に分けて、配偶者と子がそれぞれを相続することができるのです。制度の狙いは残された配偶者の暮らしの安定。実はこの配偶者居住権をうまく使えば、相続税を大幅に節約で得きる場合があるのです。今回は日経新聞より、配偶者居住権で節税ができる例や注意点などについてご紹介いたします。

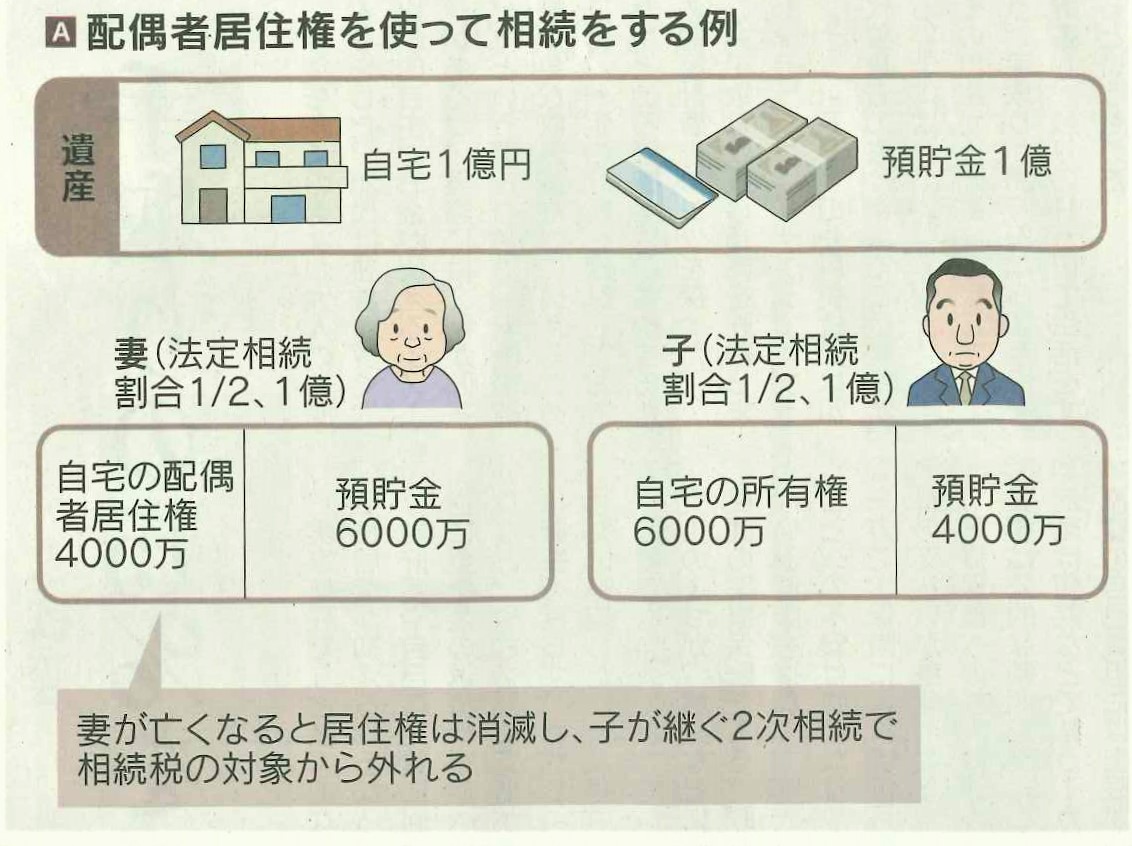

図をご覧ください。例えば遺産が自宅1億円、預貯金1億円の合計2億円を妻と子が相続する場合に、夫が亡くなる「1次相続」で妻が自宅をまるごと相続したとすると、法定相続割合での分割は2分の1ずつなので妻は自宅を相続した時点で1億円となり、預貯金を得られないのでは生活に不安が残りますよね。そこで居住権を設定するとどうなるか見てみましょう。図をご覧ください。

居住権の価値は妻の年齢が若いほど長く住めるため通常大きくなりますが、仮に4割と想定します。妻は居住権4000万円を相続し、自宅に住み続けながら法定相続割合の1億円に達するまで預貯金から6000万円も相続することができます。一方、子が相続する自宅の所有権は居住権を引いた6000万円となり、預貯金の残り4000万円を相続します。

本来は配偶者の生活の安定のために作られた制度ですが、相続節税にもつながりやすい面があります。残された配偶者が亡くなる「2次相続」のとき居住権は消滅し、相続税の対象とならないからです。ただし場合によっては居住権を設定しないほうが基地であることもあるので注意が必要です。実際の税額では配偶者や故人と同居している子が相続した場合などに、個人の自宅土地330㎡までの評価を8割減にできる「小規模宅地の特例」の適用でも変わってきます。具体的に見ていきましょう。

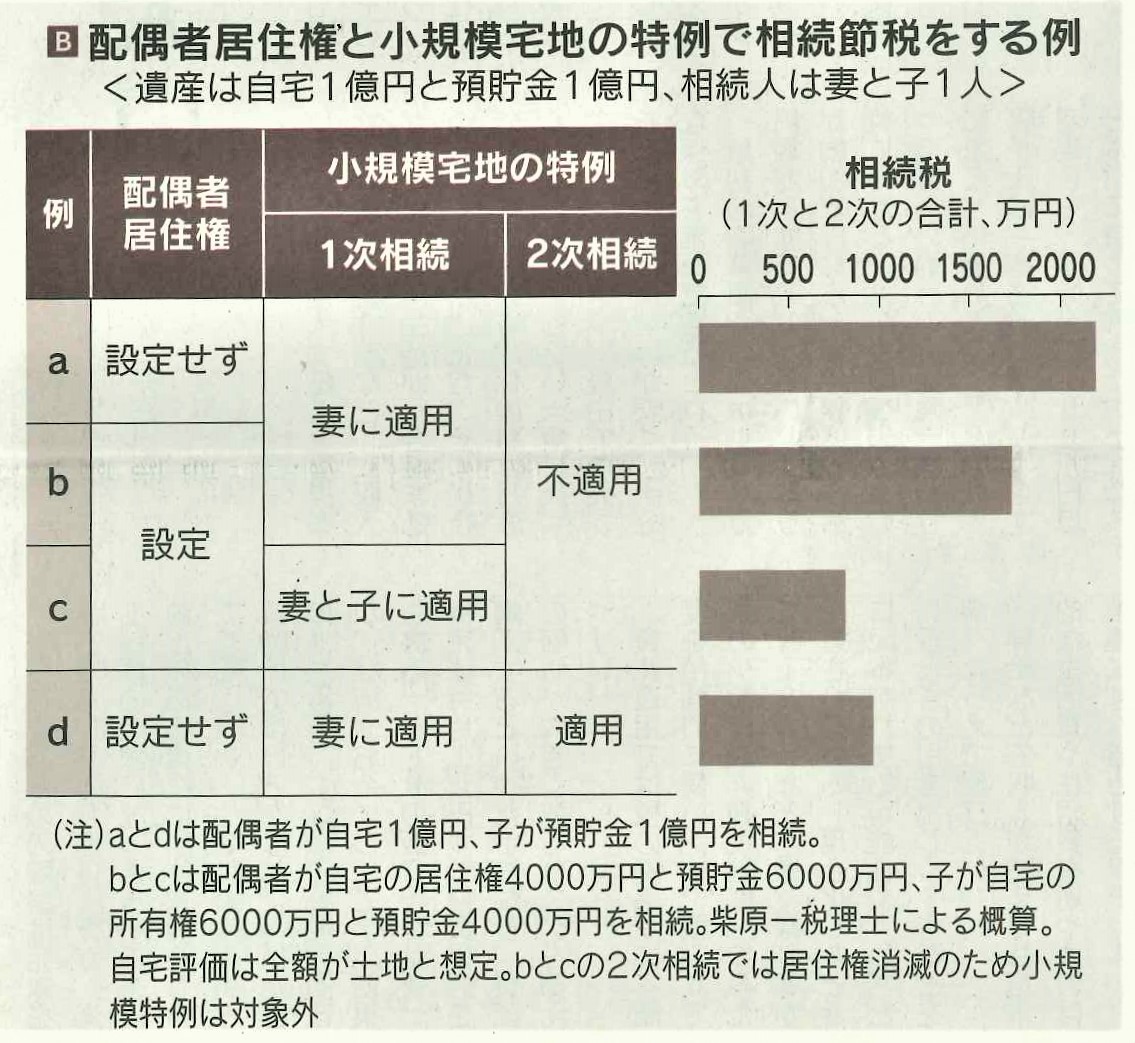

【1次相続で居住権を使わず配偶者が自宅1億円、子供が預貯金1億円を相続したケース】

a 小規模特例を1次相続の際に配偶者のみ適用可 → 1・2次合計相続税額:約2,187万円

【居住権を設定するケース】

b 小規模特例を1次相続の際に配偶者のみ適用可 → 1・2次合計相続税額:約1,727万円

2次相続で配偶者居住権4,000万円分が消滅する効果

c 1次相続で子が故人と同居・相続した所有権6,000万円分にも小規模特例適用可 → 1・2次合計相続税額:約813万円

居住権を設定すれば節税になりやすいため、配偶者がいて自宅を保有する人は居住権を検討すべきといえます。ただし例外も。2次相続で子が小規模特例を使えるのであれば居住権を設定しないほうが良いこともあります。

d 1次で居住権を設定せず配偶者が所有権を相続・子の2次相続の際特例で8割減 → 1・2次合計相続税額:約967万円(bより少額)

居住権で注意すべきは、自宅建物の所有権を子と共有していると設定できないということ。相続前に共有は解除する準備をしましょう。また居住権を設定した場合は登記も忘れずに。子の借金で建物を債権者に差押さえられた場合、配偶者は居住権を主張できません。このように、節税以外にも居住権は考えるべきことは多いです。所有権とは異なり、居住権は売却できません。そのため配偶者が介護施設への入居などで資金が必要になったとき自宅を売れないのです。子は子で居住権付きの所有権を相続した場合、居住権の消滅後でないと売却は困難です(差押などを除き所有権の譲渡などで居住権は侵害してはならないとされているため)。

居住権の本来の目的は配偶者の生活の安定です。節税につながるケースが多いのは確かですが、そうなったらラッキーくらいの気持ちで、税理士などに相談して総合的な判断をすることが大切です。