いろんな比較

【景気】貯金神話から抜けられない日本

こんにちは。住宅比較の森田です。

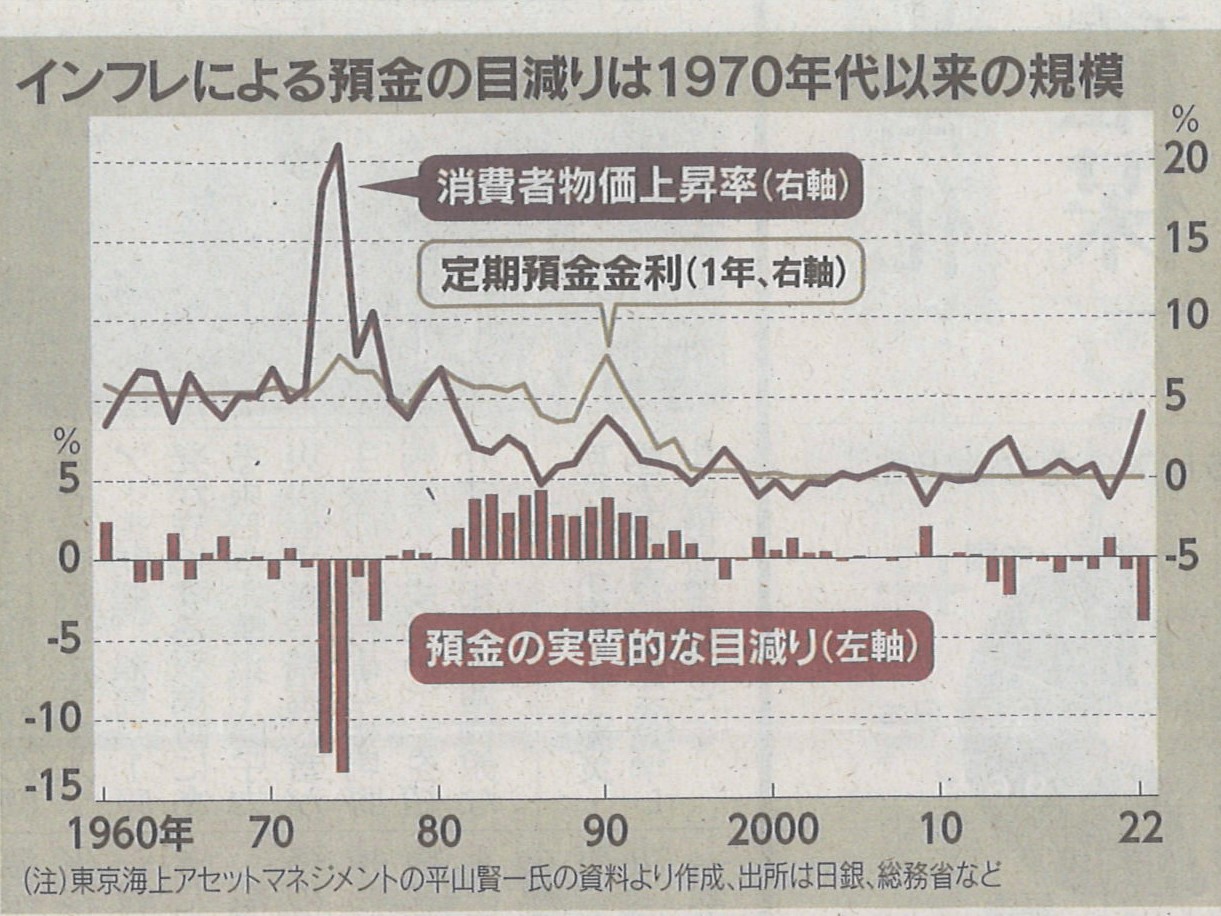

日銀の長期金利の実質利上げのニュースなどで、日本や世界のインフレを実感するこの頃。物価上昇が家計をむしばんでいます。2022年には、預貯金の購買力が48年ぶりの低下度合いとなりました。今回は3月12日の日経新聞より、一般的にインフレは景気が上がるはずなのに目減りする預貯金の原因についてご紹介します。

「定期預金なら安心」は昔話

消費者物価指数は、2020年が100のところ、2021年末の100前後から今年1月に104.7まで上昇しました。今後2年で106~107程度まで上がるとみられています。今回の伸び率は市場予想に沿うものの、日銀の物価上昇目標2%の2倍です。一方定期預金金利は1年物で0.02%程度。銀行の利息で資産が増える時代はとうに終わっています。

預金金利-物価上昇率で算出される預金購買力の低下は、2022年ではマイナス4%近くでした。これは石油危機で物価が高騰した1974年以来の低さです。

お金を現金のまま資産にする場合、インフレの影響を受けやすくなります。日本の家計金融資産に占める現預金の割合は54%と、欧州の35%やアメリカの14%に比べると高め。なぜ日本は預貯金に偏ってしまったのでしょう。

専門家によると、1980年代の定期預金金利による成功体験が足かせになっているとのこと。この頃は1年物の定期預金金利が5%前後ありました。当時預金することは物価の上昇に勝てる資産だったのです。

しかし199年代半ば以降、預金金利はほぼゼロに。その一方でバブルがはじけた結果デフレ入りしたことで物価が下がったため、不景気ながら預貯金の購買力はむしろ強まりました。株価がバブル高値から長期停滞し、預貯金こそが資産管理の正解だったのです。

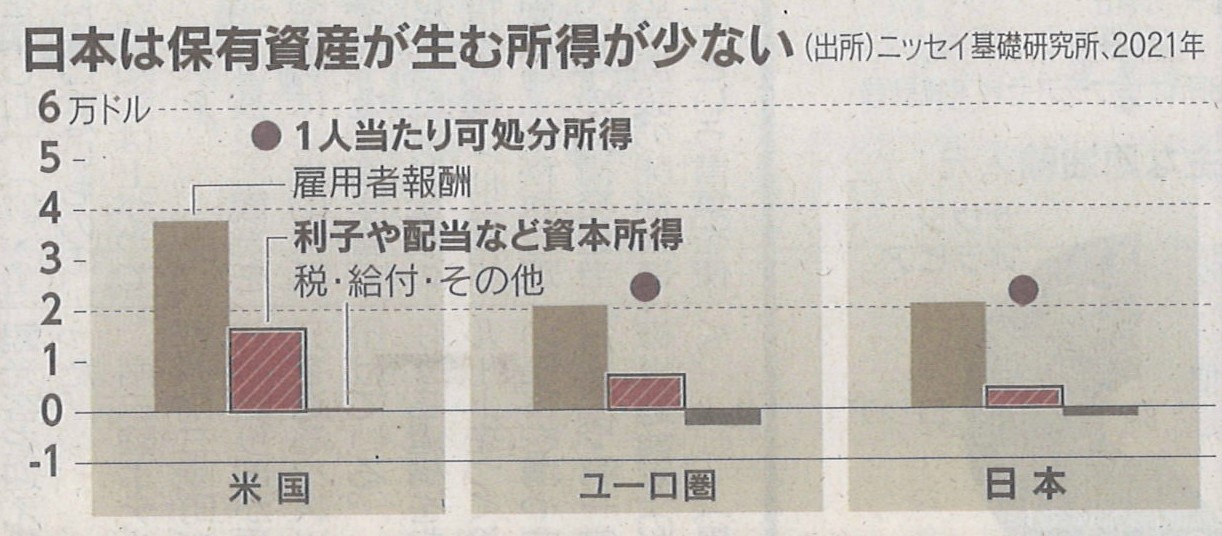

ただ2%の物価上昇目標を掲げた結果、日本株が上昇に転じても、預貯金から投資など別の形での資産運用がなかなか進みません。日本は欧米に比べて、金融資産で生み出される稼ぎが小さくなっています。

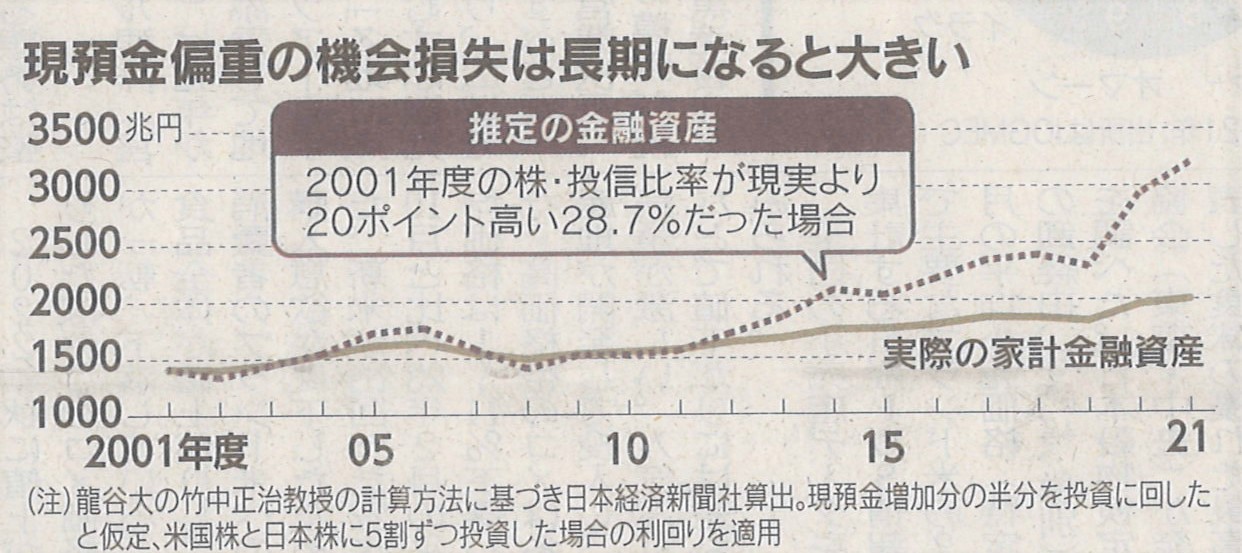

資産が現金のみという損

2001年度末の家計における株式・投資信託が実際より20p高い28.7パーセントだった場合の資産の伸びを試算すると、2021年度末の家計金融資産は約3200兆円と、実際の約2000兆円に比べて約1200兆円多くなります。日本全体の資産形成が20年でそれだけ機会損失をしていると言うことです。

アメリカも1970~80年代は株・投信の比率は15%と、いまの日本と同じでしたが、「個人退職勘定」や企業型確定拠出年金の整備が投資への後押しとなり、企業による経営見直しやサービス産業へのシフトで収益力を高め、株式投資を成功させました。

日本政府は資産所得の倍増を目指すべく、少額投資非課税制度(NISA)の拡充を決めました。一定の配当に対しては非課税となるこの制度で、日本の経済活性化を狙います。

最近投資信託やFXなどのCMや広告をよく目にします。一方でそのようなシステムを騙った詐欺のニュースも多くあります。今の時代お金は持っていても増えないというのは数値で明らかですが、物価が上昇して家計が苦しい今こそ、目先のうまい話に踊らされることなく各サービスを比較検討した上で、少額ずつ資産形成を始めることが大切と考えます。