いろんな比較

【税金】相続節税、不動産活用に制約?

こんにちは。住宅比較の森田です。

以前土地の相続節税効果の記事で、今まで一般的だった不動産を使った節税策が、通用しなかった判例をご紹介しました。

今回は2022年6月11日の日経新聞よりその内容を詳しく見ていき、今後の相続税申告や相続を踏まえた不動産の取得ではどのような点に注意すべきかご紹介します。

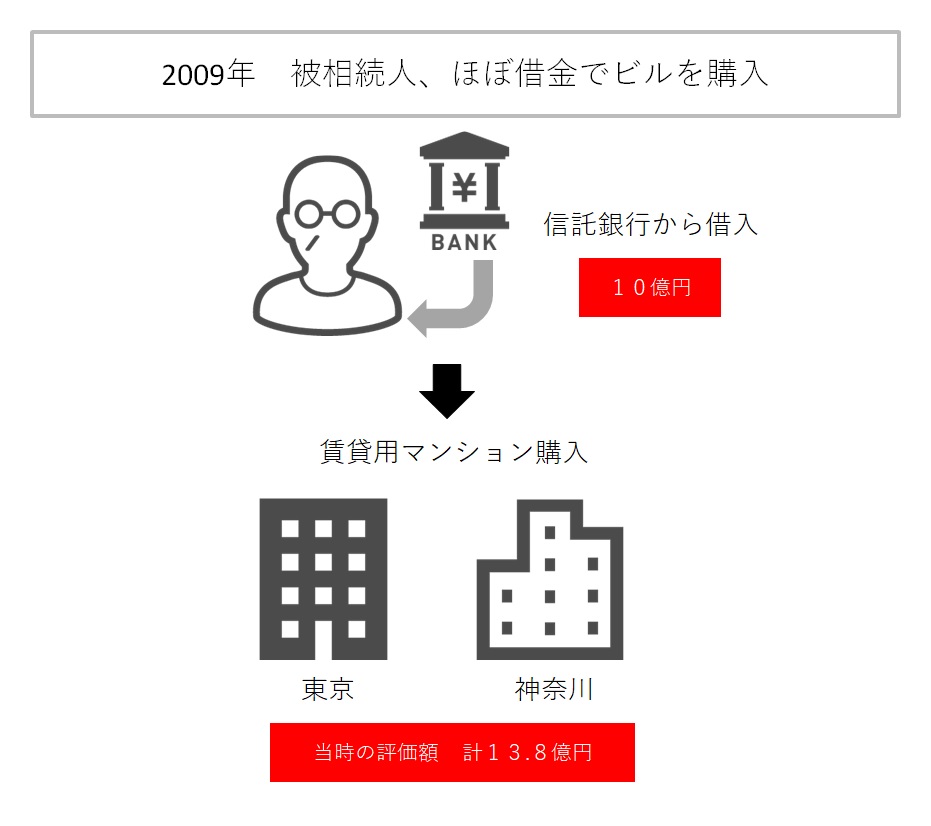

90歳、10億借金して賃貸マンションを買う

今回の登場人物は90代のお金持ちの被相続人。

2009年、被相続人は信託銀行から約10億円を借り入れて、当時の評価額で計約13.8億円の賃貸用マンションを購入しました。

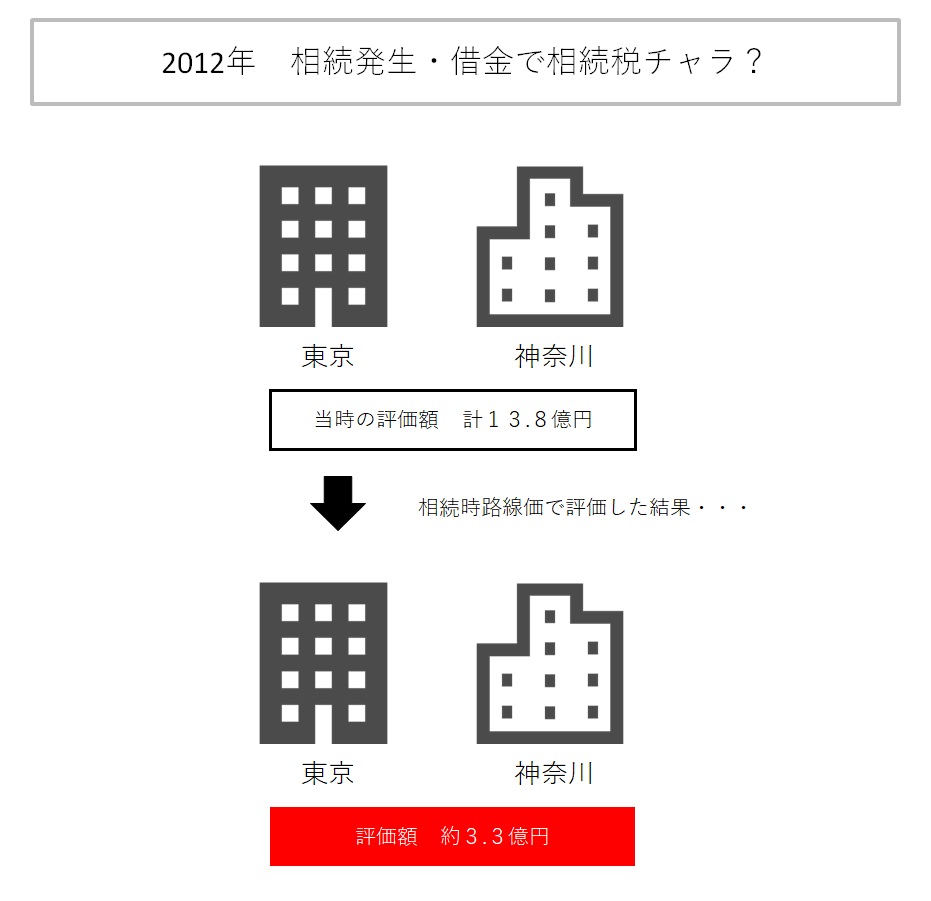

2012年、被相続人が死亡して相続が発生。このとき相続の土地評価には路線価を使うため、約3.3億円と大幅に評価額が減少。

そして相続時に借金があった場合の「債務控除」で相続財産から借金分を差し引き。その結果相続人は、相続する財産が「基礎控除」(非課税枠)以下として、相続税はゼロと申告したのです。

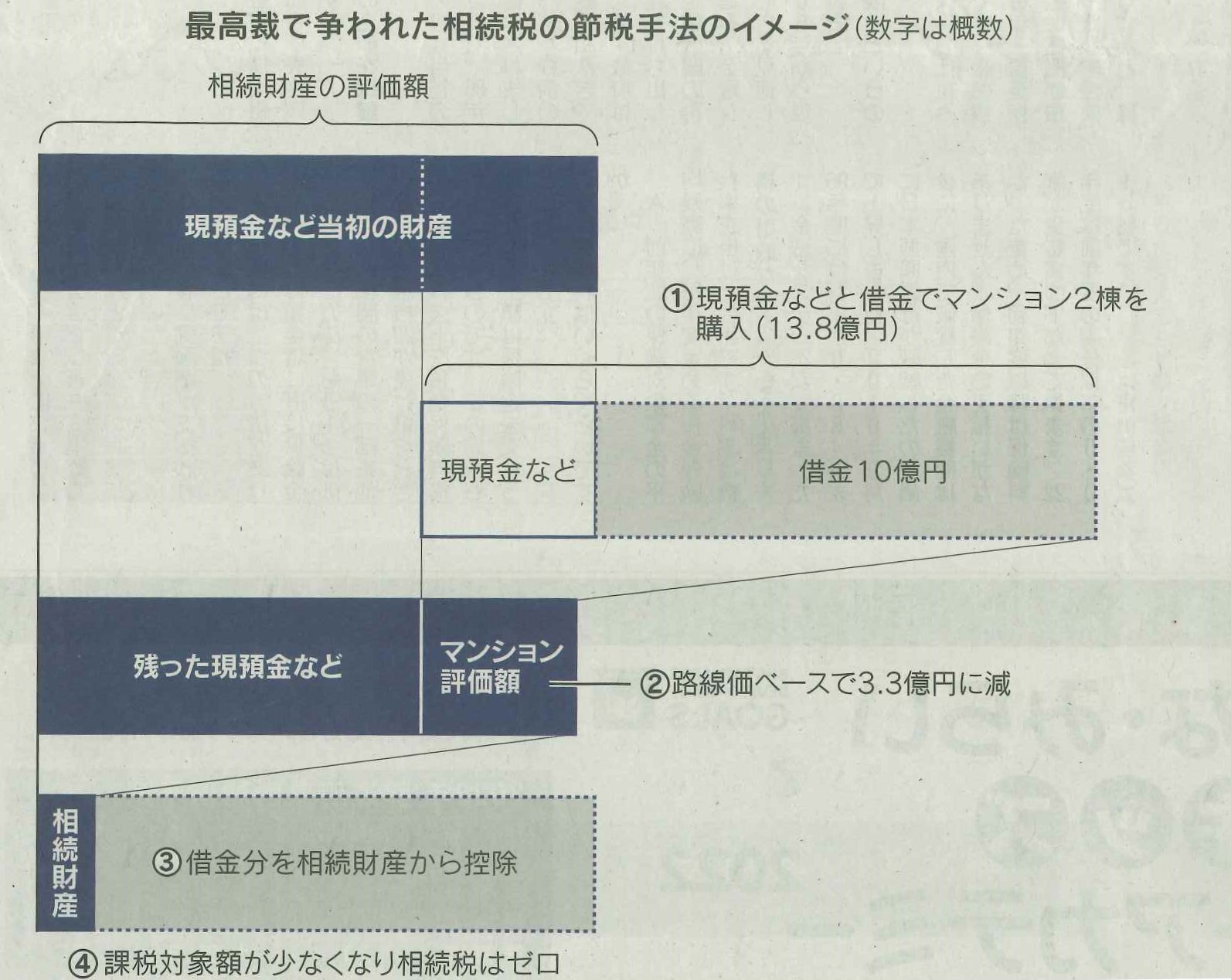

お金の動きで節税の狙いを解読

上の流れをお金の動きにフォーカスして図解したものがこちら。

今回の例は極端ですが、この節税手法は当然とされることだっただけに、申告が通らず追加徴税という最高裁の判決が不動産業界を揺るがせたのです。

今回の判決でのポイントは2つ。

一つは不動産を取得するための借り入れが問題視されたこと。債務控除自体は公然な手法ではあるものの、その狙いがあからさますぎると目をつけられてしまう可能性があるということです。

二つ目は、不動産の取得が相続税の目的に限られると判断されるような状況を避けるべきだったこと。

今回、相続人は約10億円を90代で借りています。普通「返せるの?」と銀行側も疑うはず。しかし融資した信託銀行は貸出稟議書に「相続対策のための借り入れ依頼があった」と記載しています。

さらに相続税をゼロと申告した相続人は、節税に使った賃貸マンションのうち一棟を相続開始一年未満に売却しています。(売る気満々)

結果、「借入により大幅な評価減が可能な賃貸不動産などを節税を期待して購入する」という対策自体が著しく不適当と判断されたのです。

実際相続税をゼロと申告するのは極端な例であり、借入に依存した高額の不動産購入は、一部の富裕層にしかできません。今回の件は不適当とした最高裁も、通常の節税手法そのものは認めています。

常識的な範囲内での節税対策ならば過度に心配することはないでしょう。